近日,深圳一博科技正式通过深交所创业板上市委审批通过,这标志着PCB行业又迎来一家新上市公司。自此,历时近一年的IPO之路,终于结果。

在整个全球PCB行业,中国市场份额已占据过半。这也意味着这个技术密集型的制造业进入激烈竞争阶段,企业盈利增速一并进入放缓。但是,一博科技业绩却保持了逆势高增长。

招股书显示,一博科技2019年营收4.06亿元,同比增长19%;归母净利润0.82亿元,同比大增105%。进入2020年后,公司收入达5.74亿元,同比增41%;归母净利润1.33亿元,同比增62%——仍处于高速增长的轨道上。

从外界评价来看,对一博科技的初印象便是该公司拥有七位实际控制人,且控制人全都有华为任职经历。亮丽的技术背景,让一博科技切入行业的方式与普通PCB制造厂商不同——一博科技主要聚焦于定制化PCB设计,此后再开展一站式服务业务,以此获客。

那么,除此之外,一博科技还有何亮点,未来前景几何?

切入PCB设计细分行业,主营收仍在制造类业务

从收入构成来看,一博科技是一家以印制电路板(PCB)设计服务为基础,同时提供印制电路板装配(PCBA)制造服务的一站式硬件创新服务商。

PCB中文全称“印制电路板”,是电子元件的支撑体,具体是指在绝缘基材上按预定设计形成点间连接及印制元件的印制板,被誉为“电子产品之母”。

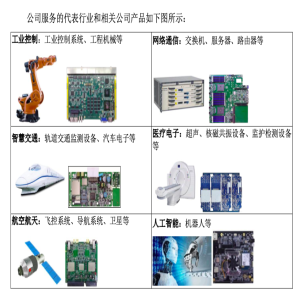

PCB的一些应用行业

而如何在PCB板上排布连接的点及电子元件,则属于PCB设计范畴。PCBA英文为“PCB Assembly”,即光秃秃的PCB裸板经过贴装电子元件和封装制造环节后,形成“带有电子元器件的PCB板”。

而就一博科技本身业务来说,公司PCB设计即通过设计电路原理图,让PCBA实现硬件的特定功能,公司通过给客户提供可指导生产制造的PCB设计图纸及生产文件来实现收入;PCBA制造则是公司对PCB板进行焊接组装形成PCBA再外销。

PCB设计是电子产品硬件研发的关键环节,通过PCB设计才能实现电子产品各方面的性能指标。具体来说,市场在开发某款电子产品时,唯有通过PCB设计才能将方案、构思转化为可生产制造的PCB。

PCB设计中的器件布局环节

回顾一博科技的发展历程,可分为三个阶段:

2003-2010年起步积累期:该阶段以PCB设计业务为核心;

2011-2014年跨越期:由PCB设计转向包括PCBA一站式服务模式发展;

2015年至今快速发展期:扩大产能,经营规模稳健增长。

经过多年积累,一博科技已累计服务客户约 5000 家,包括郑煤机、中联重科、大疆、腾讯、Intel、Apple等企业。

因为通过PCB设计切入行业的差异化打法,一博科技已陆续覆盖工业控制、网络通信、集成电路、智慧交通、医疗电子、航空航天、人工智能等多个领域。

但从营收贡献上看,主要来源还是PCBA。2017-2021年中,PCBA制造占整体营收比重从69.7%提升至80.1%,对应的PCB设计业务占比从30.3%降至19.9%,PCBA制造的权重在持续增加。

对此,一博科技的解释为,不少因PCB设计业务成为客户的企业会在一次合作后,持续在一博科技进行PCBA业务,因此PCBA业务比重持续上涨。

这一趋势将得到巩固,因为在本次8亿规模的IPO定增中,一博科技用于PCBA生产线的资金远大于PCB设计项目,两者金额差近三倍。

图片来源:一博科技招股书

因此,基于营收贡献及未来发展投入来看,PCB设计业务起到了很好的差异化获客,最后收入还得靠PCBA。

从竞争格局看,公司处于行业中游

在PCB设计市场,主要玩家可分为两大类型:

第一类,有PCB设计业务,且趋向于发展该业务的企业,如一博科技、兴森科技、迈威科技、金百泽等,该类企业PCB研发设计人员多在百人及以上;

第二类,数量众多的小规模第三方PCB设计公司,部分以工作室形式存在,业务主要集中在低端、简单的PCB设计外包需求层面。据一博科技招股书透露,该类企业营收规模在几十万元至数百万元不等,人员规模由2-3人至20人不等。可看出行业集中度整体较为分散。

而在PCBA制造市场,主要玩家有三类:

第一类,数量众多的中小 PCBA 贴装厂承接,该等贴装厂规模较小,较为分散;

第二类,为产品公司自身,他们往往自建产线完成PCBA贴装;

第三类,由近年发展起来的如一博科技这类具有一定规模和技术实力,且专注于研发打样、中小批量PCBA 高品质快件领域的公司承接。

一博科技招股书中的类似竞争公司

结合PCB设计行业特点,我们可从设计实力、经营结果两大方面来比较一博科技与竞争对手实力。

首先最直观的指标是研发人员数量。

截至2020年底,一博科技研发人员数量达636人,同行兴森科技为1249人,另一家公司金百泽为201人。而从研发人员数量占比看,一博科技为45.04%,兴森科技、金百泽分别为20.83%、13.60%,一博科技研发人员占比较高。

配图来源:一博科技招股书

其次看研发投入。2021年上半年,一博科技研发费用支出为2844万元,兴森科技、金百泽分别为1.23亿元、2170万元。从研发费用占营收比重来看,一博科技为8.56%、后两家分别为5.19%、6.47%。

配图来源:一博科技招股书

同时,对于设计类公司而言,研发费用主要系研发人员工资、薪酬的支出。

36氪横向比较各家研发人员的“待遇水平”发现一博科技研发人员人均费用在同业里偏低,兴森科技和金百泽处于较接近的水平。

一博科技研发人员成本对比

而对于设计类企业而言,研发人员工资/投入越高,可以从侧面作证该员工的技术水平和行业地位。对于一博科技来说,继续加大人均研发人员投入,毫无疑问是拉开与身后同行差距、缩小与前方同行的必经之路。

技术指标

在技术实力方面,一博科技的PCB板设计最高层数、最高单板管教数/连接数和最高速信号上,指标较同行表现有相对优势。

另一方面,我们可直接比较经营业绩,来衡量公司研发投入的“成果”。2021年上半年,一博创收3.3亿元,净利润近6900万元,净利率接近21%,而兴森科技同期营收和净利规模远大于一博科技与金百泽,其净利率水平为12.3%,金百泽为9%。由此来看,一博科技整体盈利性较好。

未来风险:存货量激增、原材料占成本过高

2018年—2021年上半年,一博科技的存货账面余额分别为 2748.27 万元、 5379.94 万元、 8860.21万元和 15730.29 万元,对此,一博科技的验资机构天健会计事务所也表示在审计中已将其存货跌价准备确定为关键审计事项。

关于存货量激增,一博科技在招股书中表示是由于公司规模扩张,特别是伴随PCBA业务扩张而带来的扩张。且自2019年四季度开始,一博科技开始强化元器件备库战略。

自该备库战略实施以来,半导体、无源元件等物料价格上涨明显,所以其截至 2021 年 6 月末的原材料余额,较上年增长 97.64%。这一增速在行业内属于较高水平。以金百泽为例,其同期存货账面价值分别为2717.55万元、2793.7万元、3660.62万元,占流动资产比例分别为8.67%、8.09%和8.29%,呈下降趋势。

招股书显示,一博科技的存货周转率也低于行业水平

据此可以了解到,一博科技的存货量激增,一部分是对其业务量激增的正面反馈,但另一部分也很可能会遭遇更大的减值风险。

特别是原材料价格的波动影响。据招股书显示,一博科技近80%业务收入来自于PCBA制造,而PCBA制造所需原材料——PCB裸板、半导体、无源元件等——占该业务的成本占比接近70%,故单一原材料价格的波动对公司成本、以及毛利影响较大。

众所周知,从2020年下半年到2021年上半年,PCB板和半导体处于价格上涨周期。进入2021年下半年,PCB头部企业三季度收入、净利环比Q2依旧实现亮眼增长,说明PCB价格在2021年下半年仍处于高位运行状态。

故一博科技后续的盈利状况,需特别留心上游PCB价格变化。

PCB设计和PCBA制造行业增长利好

从更宏观层面而言,一博科技所处的中国PCB赛道,处于全球PCB产业稳健增长、中国占比不断提升的双重利好趋势中。

那对应的PCB设计产业也有不少市场空间。毕竟云技术、5G 技术、大数据、集成电路、人工智能、信息技术、工业 4.0、物联网等产业在加速发展,对PCB需求明显。

根据市场调研机构 Prismark 发布的数据,2019 年和 2020 年全球 PCB 行业产值约为 613.11 亿美元和 625 亿美元。

未来五年,全球 PCB 市场将保持温和增长。而在目前的大背景下,PCB产业向中国转移,中国PCB市场增速远高于全球。

Prismark数据也指出,2010-2020年期间,中国PCB行业产值年复合增长率为5.7%,远高于同期全球 PCB 总产值 1.77%的年复合增长率。

预计到2024年,中国 PCB 产值将达到 417.70 亿美元,2020年到2024年的年复合增长率在4.4%。

而PCBA制造的成长,则依托于全球EMS(电子制造服务)产业规模的扩张。

根据 New Venture Research2020 年度 EMS 行业报告显示,2016 年至 2020 年,EMS 行业市场规模高速发展,从3292.17 亿美元增长至 4777.21 亿美元,平均年化增长率约为 9.75%。

因此,从大方向上看,一博科技还拥有较高的增长空间。

logo

logo